L'affaire commence à ressembler au transfert d'un joueur de foot. Fuites depuis décembre dans la presse sur un possible départ du groupe Flammarion de RCS Mediagroup, valse des prétendants plus ou moins réels faisant grimper les enchères... il ne manque plus que le Qatar et un fonds d'investissement émirati pour que Saint-Germain-des-Prés prennent des allures de Paris-Saint-Germain.

En 2000, la cession de l'entreprise familiale Flammarion au groupe italien s'était préparée dans le plus grand secret (voir page 15). Depuis, RCS Mediagroup est moins discret, laissant fuiter des informations. Dès décembre dernier, le quotidien turinois La Stampa était informé de son intention de vendre sa filiale française pour réduire sa considérable dette (938 millions d'euros), et le nom de Gallimard apparaissait comme repreneur potentiel.

Teresa Cremisi, P-DG de Flammarion, sur la terrasse de son stand au Salon du livre de Paris.- Photo OLIVIER DIONPour télécharger ce document, vous devez d'abord acheter l'article correspondant.

Tous les mois, le groupe italien livre un communiqué informant de l'avancée du dossier, étape par étape, depuis l'étude de la cession des "actifs non stratégiques" le 19 janvier jusqu'à la décision, le 16 mars, de poursuivre le processus de cession, accompagnée par l'ouverture la semaine dernière de la data room virtuelle à quelques prétendants dont il juge l'offre "sérieuse". Les heureux élus, dont RCS ne souhaite pas communiquer officiellement la liste, disposent d'un code d'accès à un serveur rassemblant les données confidentielles comptables et stratégiques sur Flammarion.

QUATRE CANDIDATS FRANÇAIS

Côté français, quatre candidats s'étaient officiellement déclarés : Média-Participations, dont l'offre n'a pas été retenue ; Gallimard, prétendant de la première heure ; le libraire et éditeur Charles Kermarec (Dialogues, Brest), qui ne souhaite plus s'exprimer sur le sujet et déclare seulement qu'il "cherche un strapontin" ; et un front commun d'Albin Michel et d'Actes Sud fondé sur "une offre incontournable pour les Italiens", selon la direction d'Actes Sud qui précise que "l'accès à la data room est confidentiel". Tous respectent la consigne de silence.

C'est donc de source italienne que l'on comprend que les candidats retenus seraient cinq : Gallimard, Albin Michel-Actes Sud, Editis, l'américain HarperCollins et un mystérieux fonds d'investissement (voir les encadrés ci-dessous et page suivante). "Les banquiers italiens ont l'air d'être les plus motivés pour vendre !" siffle un éditeur qui a été approché par Mediobanca, chargée de la cession de Flammarion et par ailleurs actionnaire de RCS. La banque aux motivations multiples, qui se verrait bien en "parrain du monde des affaires italiennes", selon un financier, a fortement encouragé les candidatures. En effet, rien de pire pour un vendeur que d'avoir un seul acheteur, ce qui fut un temps le cas avec l'offre de Gallimard, seule officielle pendant plusieurs semaines.

"UN JEU DE POKER MENTEUR"

Depuis l'annonce de nouvelles candidatures, la valorisation de Flammarion, estimée au départ entre 200 et 230 millions, s'affiche dans la presse, par un beau tour de passe-passe et de fuites orchestrées, entre 250 et un utopique 300 millions d'euros. La Martinière s'était d'ailleurs agacé dans nos colonnes qu'on utilise son nom pour faire monter les enchères : "C'est un jeu de poker menteur qui m'énerve. » Certains ont l'impression que le jeu est quelque peu pipé. "Gallimard est le favori de Flammarion", estime un concurrent. Quand on sait le travail et les dépenses (près d'un million d'euros) que demande une offre de reprise, le jeu en vaut-il la chandelle s'il est truqué ?

Surtout qu'il reste toujours la possibilité que les Italiens ne vendent finalement pas. "Chez RCS, tout est toujours possible avec son conseil en permanence divisé et son actionnariat démultiplié", rappelle un banquier, qui fut aussi le conseiller du groupe. D'ailleurs, le renouvellement des instances dirigeantes, le 2 mai, pourrait à nouveau changer la donne. Le groupe italien a certes besoin de cash après 322 millions d'euros de pertes sur la seule année 2011. Les banques sont sûrement réticentes, dans le contexte actuel, à couvrir ses dettes. Mais le processus de mise en vente permet déjà à RCS de montrer la valeur de son actif. Cela peut lui suffire à trouver de nouveaux prêts tout en gardant une filiale rentable. Cependant, cette logique sera bousculée si le chèque proposé atteint des sommets inespérés.

1. Gallimard le motivé

Antoine Gallimard, P-DG de Gallimard- Photo O. DIONPour télécharger ce document, vous devez d'abord acheter l'article correspondant.

Dans une logique de croissance, Antoine Gallimard s'est le tout premier déclaré intéressé par un rachat de Flammarion, qui hisserait le nouvel ensemble au troisième rang de l'édition française, derrière Hachette Livre et Editis, avec un chiffre d'affaires global de l'ordre de 450 millions d'euros. A la tête d'une maison centenaire, le président du SNE dispose d'une aura internationale. Son offre rassure les salariés de Flammarion, car il souhaite conserver l'autonomie des deux structures.

SES MOTIVATIONS

Le P-DG de Gallimard juge les deux groupes complémentaires, avec une ligne éditoriale plus contemporaine et dans l'air du temps chez Flammarion, notamment grâce à J'ai lu, plus populaire que Folio, ou Casterman et son important catalogue de BD. Gallimard et Flammarion se connaissent bien et partagent notamment une structure de distribution au Canada, la Socadis.

SON POINT FAIBLE

Alors que les centres logistiques de chacun des deux groupes sont déjà efficaces et à pleine capacité, il y a peu de synergies industrielles à attendre d'un rapprochement, même si l'irruption de financiers pourra amener à la recherche de réductions de coût. Gallimard devra aussi bâtir une instance de direction apte à gérer un groupe deux fois plus gros.

2. Les nouveaux alliés Actes Sud-Albin Michel

Albin Michel et Actes Sud ont créé la surprise avec une offre commune à parité. Le pôle créé serait, avec quelque 450 millions d'euros de CA, le troisième éditeur français. Cette offre est plébiscitée parmi les diffusés Flammarion qui craignent qu'un rachat par un groupe déjà doté en distribution ne conduise à une fusion des outils entraînant des mois de dysfonctionnement.

LEURS MOTIVATIONS

F. Nyssen, P-DG d'Actes Sud- Photo O. DIONPour télécharger ce document, vous devez d'abord acheter l'article correspondant.

Le succès de cette opération hautement stratégique permettrait à Albin Michel comme à Actes Sud de posséder leur propre outil de distribution et de conforter leur indépendance. Albin pourrait prendre de la distance à l'égard d'Hachette, et Actes Sud contrôler un outil logistique qu'il connaît par coeur puisqu'il l'utilise. La maison arlésienne dispose par ailleurs d'un moyen de pression non négligeable puisque son éventuel retrait de la distribution Flammarion ferait perdre de la valeur à la filiale de RCS.

LEUR POINT FAIBLE.

L'attelage est complexe et la direction du nouvel ensemble bicéphale reste à inventer.

F. Esménard, P-DG d'Albin Michel- Photo O. DIONPour télécharger ce document, vous devez d'abord acheter l'article correspondant.

3. Le bulldozer Editis

Si Hachette semble passer son tour cette fois-ci, Editis, filiale du groupe espagnol Planeta et deuxième groupe d'édition en France avec un chiffre d'affaires de 753 millions d'euros en 2010, serait lui sur les rangs bien que son P-DG, Alain Kouck, se soit refusé jusqu'à présent à tout commentaire sur le sujet.

SES MOTIVATIONS

Alain Kouck, P-DG d'Editis- Photo O. DIONPour télécharger ce document, vous devez d'abord acheter l'article correspondant.

Le rachat de Flammarion permettrait à Editis de devancer Hachette Livre sur le marché français, où l'activité des deux groupes se situe à un niveau proche. La localisation du principal site logistique d'UD, la filiale de distribution de Flammarion, à Sermaises (Loiret), à exactement 17,6 km du centre d'Interforum (Editis) à Malesherbes, est aussi séduisante. D'autant qu'UD dispose aussi de locaux à Malesherbes et à Chevilly-Larue (Val-de-Marne). Interforum pourrait étendre ses capacités de traitement sans trop d'investissements logistiques.

SON POINT FAIBLE

Editis en a-t-il les moyens ? Le groupe a dû porter la dette liée à son rachat par Planeta. De plus, son appartenance à un groupe espagnol pourrait l'empêcher de bénéficier d'un soutien de l'Etat français via le Fonds stratégique d'investissement.

4. HarperCollins, l'américain

"No comment", assène la direction de HarperCollins à propos de l'annonce de sa présence sur la short list des repreneurs de Flammarion. La branche livre du groupe de communication de Rupert Murdoch, News Corp., dont elle ne représente que 4 % de l'activité, se plaçait en 18e position de notre classement 2011 de l'édition mondiale. Installée à New York, elle se portait bien avec un chiffre d'affaires de 956,3 millions d'euros en 2010 (+ 20 % par rapport à 2009) et pourrait souhaiter investir hors du monde anglophone. Jusqu'à présent, toutefois, le groupe s'est surtout déployé aux Etats-Unis, au Canada, en Grande-Bretagne, en Australie et en Nouvelle-Zélande ainsi qu'en Inde, où il dispose d'une importante filiale (+ 22 % l'an dernier), même s'il a aussi bâti un partenariat en Chine.

5. Un mystérieux fonds d'investissement

Un fonds d'investissement dont on ne sait rien serait dans la boucle des repreneurs potentiels. Cette hypothèse inquiète beaucoup les salariés de Flammarion, car l'incursion de ce type d'acteur n'a jamais laissé de bons souvenirs. L'édition est un secteur qui n'est pas en expansion (le marché du livre était à - 1 % en 2011 d'après nos données Livres Hebdo/I + C) et les best-sellers ne sont pas une science exacte. Hormis l'édition scientifique et professionnelle, sa rentabilité est assez éloignée des objectifs de ce type d'investisseurs. "Flammarion ne représente pas a priori une cible très attractive pour un fonds d'investissement, car d'un point de vue purement financier, la perspective d'une revente à l'horizon de 5 ou 7 ans ne laisse pas présager d'un "Tri" (Taux de rendement interne) particulièrement élevé, analyse Antoine Estapa, responsable du département éditeurs à la banque Neuflize OBC. La véritable plus-value à réaliser dans l'acquisition sera du côté d'un projet d'entreprise cohérent, pour un ou plusieurs éditeurs qui souhaiteront se développer, compléter un portefeuille de marques ou élargir leurs activités."

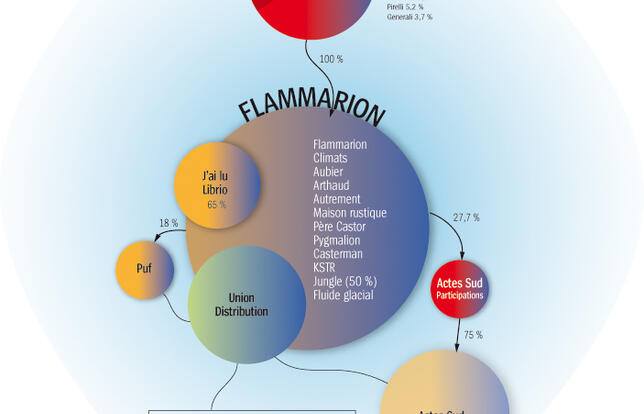

RCS, un groupe imprévisible

Un groupe éditorial aux mains des banques, des sociétés d'assurance, des industriels et des géants du bâtiment, en général plus intéressés par la presse que par les livres... Tel se présente RCS Mediagroup, qui détient 100 % de Flammarion à travers sa filiale RCS Libri. La fragmentation de l'actionnariat (1), l'absence d'actionnaires issus du monde de l'édition et les innombrables compromis autour de la composition du groupe dirigeant expliquent au moins en partie les valses-hésitations stratégiques qui le rendent imprévisible sur un marché de la presse et de l'édition en perte de vitesse.

Le deuxième groupe éditorial italien derrière Mondadori affiche pour 2011 un chiffre d'affaires de 2 milliards d'euros, mais avec 322 millions d'euros de pertes et un endettement de... 938 millions d'euros. Et la plupart des actionnaires semblent obsédés par le contrôle du Corriere della Sera, le premier quotidien italien, et des autres journaux du groupe, plus que par RCS Libri qui, avec sa dizaine de maisons d'édition (Rizzoli, Bompiani, Fabbri, Adelphi, Marsilio, etc.), pèse néanmoins 513 millions d'euros.

La mise en vente de Flammarion s'inscrit dans cette perspective, pour éponger une partie de la dette et éviter une augmentation de capital, même si cette décision a suscité beaucoup de remous parmi les dirigeants de RCS Libri et même parmi certains des actionnaires. La volonté d'assainir les comptes est aussi liée à la bataille pour le renouvellement du fauteuil du P-DG, prévu le 2 mai.

Dans tous les cas, selon certains analystes, la vente de la maison française ne suffirait pas à combler le trou et l'on parle déjà de nouvelles ventes. Parmi les bijoux de famille, RCS pourrait par exemple mettre sur le marché une partie du siège historique du Corriere della Sera dans le très prisé centre de Milan.

(1) RCS est contrôlé par un pacte de syndicat de treize actionnaires représentant 65,7 % des parts (voir le graphique page suivante). Hors du pacte, le roi des cliniques privées Giuseppe Rotelli détient 7,7 % et voudrait peser plus sur la gestion de l'entreprise.

La mariée est trop belle

Après deux années exceptionnelles, le groupe Flammarion, success story familiale française, a de quoi séduire les repreneurs.

A l'automne 2000, la maison Flammarion quittait le giron familial et la France, enlevée par un bel Italien en échange d'un peu plus d'un milliard de francs. Une dizaine d'années plus tard, la belle pourrait bien rentrer au bercail. Un scénario qui séduit jusqu'à l'Etat français, prêt à soutenir financièrement tout repreneur de l'Hexagone via le Fonds stratégique d'investissement.

Le groupe Flammarion et son propriétaire RCS Mediagroup- Photo SOURCE : LIVRES HEBDO/RCS/LES ECHOS.FRPour télécharger ce document, vous devez d'abord acheter l'article correspondant.

"La mariée ne sera jamais plus belle", affirme un concurrent. L'avenir du marché du livre est assombri par une chute de l'activité en librairie (voir p. 42) et rendu incertain par les mutations numériques. Or Flammarion sort de deux années exceptionnelles : le prix Goncourt de Michel Houellebecq en 2010 pour La carte et le territoire, le succès du régime Dukan en grand format comme en poche chez la filiale J'ai lu, les ventes des albums de Tintin publiés par Casterman, autre filiale de Flammarion, dopées par le film de Steven Spielberg. Depuis deux ans, le chiffre d'affaires net du groupe, hors éditeurs distribués, tutoie les 220 millions d'euros (218,2 millions en 2011 et 220,1 millions en 2010, contre 201,1 en 2009). Cela représente pour son propriétaire italien 42 % de l'activité de sa branche livre. Une belle progression car, il y a cinq ans, Flammarion ne pesait que 30 % de RCS Libri.

SEPTIÈME EN FRANCE

La maison fondée en 1875 par Ernest Flammarion, en 7e position de notre dernier classement des 200 premiers groupes et maisons d'édition en France, devant Gallimard, affiche 27 000 titres au catalogue et un taux de rentabilité proche de 12 %. Elle s'appuie sur des activités diversifiées avec, outre la littérature générale, du livre d'art et des beaux livres, de la jeunesse, du poche, de la bande dessinée... Le groupe dispose aussi d'une équipe de diffusion et d'une société de distribution convoitée, Union Distribution (UD), qui emploie environ 200 personnes et par laquelle passent notamment Actes Sud, les Puf et la RMN-Grand Palais. L'année dernière, 36 millions de livres sont sortis des entrepôts de Sermaises (Loiret), le centre de traitement principal des commandes.

L'histoire commence modestement, à la fin du XIXe siècle, sous les arcades du théâtre de l'Odéon, quand Ernest Flammarion s'associe au libraire Charles Marpon. Il a de l'ambition et se lance dans une politique d'expansion, ouvrant trois succursales entre 1875 et 1880, où il pratique une politique de bas prix, comme dans les grands magasins. En parallèle, il publie des ouvrages et connaît ses premiers succès avec l'édition illustrée de L'assommoir d'Emile Zola (1878) et L'astronomie populaire de Camille Flammarion, le frère de l'éditeur (1879). La maison d'édition se diversifiera peu à peu et se séparera de l'activité librairie en 1895. Pendant quatre générations, elle sera transmise de père en fils, à Charles, à Henri, et enfin à Charles-Henri. Ils engrangeront des prix littéraires, créeront des départements (poche, jeunesse, art), rachèteront des maisons et s'impliqueront dans l'interprofession.

NEUF MOIS DE TRACTATIONS

A l'été 1999, cependant, l'Italien Giorgio Frasca, l'ambassadeur du groupe Fiat en France (où il est P-DG de sa filiale) et de son propriétaire, la famille Agnelli, est approché par la BNP qui cherche à vendre sa participation dans Gallimard. Après un an de tractations, l'affaire capote. Mais les Italiens ont entre-temps pris goût à l'édition française. Un des banquiers évoque cet intérêt auprès de Charles-Henri Flammarion. L'arrière-petit-fils du fondateur, désireux d'accélérer le développement de sa maison qui vient d'acquérir Casterman et de prendre des parts dans les Puf et Actes Sud, tend l'oreille. Les négociations se déroulent pendant neuf mois dans le plus grand secret, avec Giorgio Frasca, Claudio Calabi, administrateur-délégué du groupe Rizzoli-Corriere della Sera (RCS, dont Fiat est actionnaire) et Gianni Valardi, chargé de la branche livre. A la veille de la Foire de Francfort 2000, le monde de l'édition apprend, médusé, que l'un des principaux groupes d'édition indépendants français est désormais italien.

Onze ans plus tard, parmi d'autres candidats, deux des principaux groupes familiaux français espèrent bien rendre Flammarion à sa patrie d'origine.